В первом уроке мы рассмотрели, на что стоит обращать внимание при выборе акций для инвестирования или торговли. Мы также разобрали, что такое диверсификация, корпоративное лидерство, портфель. Теперь переходим непосредственно к коэффициентам. И сегодня мы детально изучим, что такое P/E.

1. Коэффициент P/E: что это такое

2. P/E: формула расчета

3. Где вы можете найти мультипликатор P/E

4. Резюме

Коэффициент P/E — это один из фундаментальных мультипликаторов, которые вы должны учитывать при инвестиции. Эта цифра показывает переоцененность или недооцененность акции компании.

P/E — это соотношение цены и прибыли. Это отношение текущей цены акции компании к годовой прибыли на одну бумагу. По сути, отношение цены к прибыли указывает на сумму в долларах, которую инвестор рассчитывает вложить в компанию, чтобы получать $1 из прибыли. Поэтому P/E иногда называют ценовым мультипликатором. Он определяет, сколько инвестор согласен заплатить за доллар прибыли.

Например, если компания торгуется с P/E, равным 10x, то это следует понимать так: инвестор готов заплатить $10 за $1 текущей прибыли.

Как правило, соотношение на уровне 14–20 является правильным для большинства акций во множестве случаев. Более низкий коэффициент может указывать на то, что компания имеет проблемы, а более высокий показатель — на переоцененность акций.

Обратное значение коэффициента P/E = доходность в процентах = E/P = 1/(P/E)

Есть два метода расчета P/E. Первый — используется соотношение цены и прибыли на одну акцию.

Р/Е = Рыночная цена на акцию/Прибыль на акцию

Рассмотрим на примере компаний из одного сектора — Schnitzer Steel Industries (SCHN) и Nucor Corp (NUE).

Это самый простой, классический метод, поскольку вся информация есть в открытом доступе. Цену акций можно увидеть в котировках любой биржи, а информацию о прибыли получить из публичного финансового отчета.

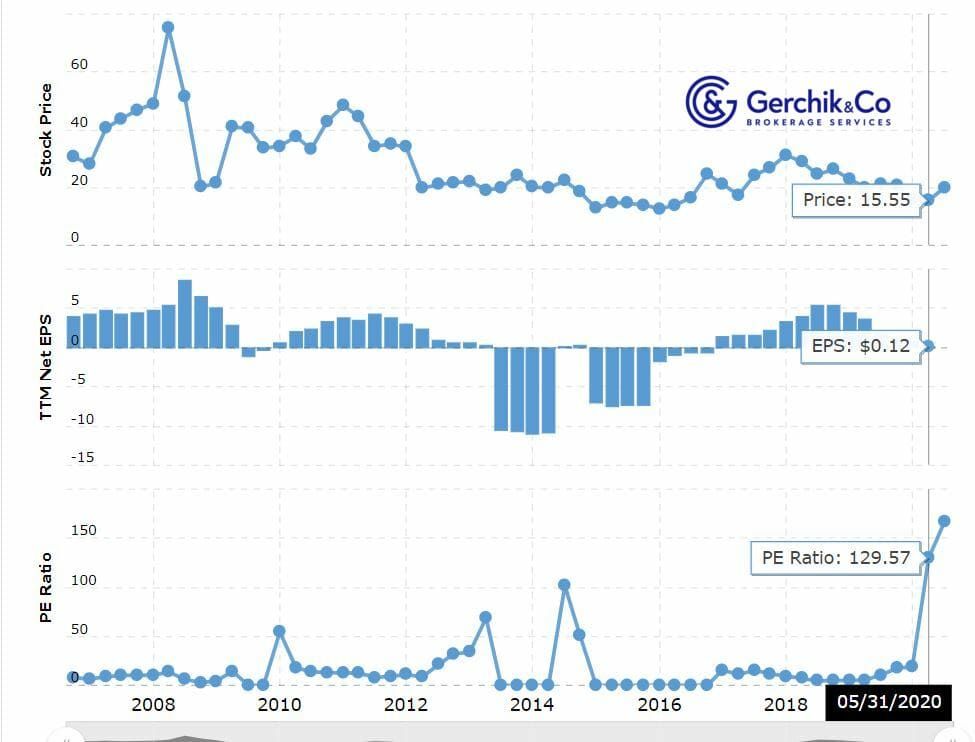

P/E SCHN = 15,55/0,12 = 129,57

P/E NUE = 41,41/1,68 = 24,65

Учитывая, что средний Р/Е по сектору равен 26,40, коэффициент SCHN может означать, что цена акции слишком высока по отношению к прибыли, то есть переоценена. NUE соответствует справедливой цене на рынке.

Второй метод — соотношение рыночной капитализации компании и прибыли за отчетный период (в основной практике, за год).

P/E = Капитализация (Market cap)/Прибыль (Earnings)

В этом методе расчета бывают особенности. Результаты могут отличаться, но погрешность не будет значимой. Основное значение этого мультипликатора в том, в какой мере он выше или ниже сравнительных отраслевых данных.

Посмотрим на практике. Согласно отчетности компании Schnitzer Steel (SCHN) по состоянию на 31.08.2019:

P/E = Капитализация (Market cap)/Прибыль (Earnings) = 620 000/56 345 = 11

А теперь для примера на эту же дату расчет первым способом:

Р/Е = (Рыночная цена /Прибыль на акцию) = 21,24/2 = 10,62

Как видим — погрешность минимальна.

P/E на текущий момент можно найти на специализированных ресурсах, в зависимости от критерия отбора:

На P/E влияют цена акций и прибыль. При этом Р/Е имеет ряд нюансов, и их крайне важно принимать во внимание:

Для четкого понимания, стоит ли покупать акции той или иной компании, нужно учитывать много факторов и анализировать разные мультипликаторы. Что мы и продолжим изучать на следующем уроке.

⇐ Как заработать на акциях. Урок 1. Как выбирать акции Как заработать на акциях: статьи от финансового аналитика ⇒

Открыть счет в Gerchik & Co и начать зарабатывать на акциях прямо сейчас